Hace unos días cambiamos de presidente en México. Y antes de que empiecen a defenderlo o criticarlo, quiero aclarar que yo soy anti-gobierno, del partido, lado, color, o religión que sea.

¿Por qué?

Por que la burocracia arruina todo. Siempre que el gobierno mete sus narices en algo quiere decir que está ocurriendo algo malo y que va a ser aún peor. Ejemplos hay muchos, desde los casos mas extremos como el de la Unión Soviética, dónde el gobierno era dueño de todos los negocios y activos, hasta la intervención de la Fed en la gran crisis financiera.

Entonces, si llega un tipo que dice tener tendencias socialistas, me preocupo y mucho. Siento que los mexicanos somos algo miopes. Elegimos a un presidente socialista sin ver como les esta yendo a los países socialistas. Excluyendo a Rusia, China y Corea del Norte, países "socialistas" con un régimen autoritario, tenemos a Argentina, Nicaragua y Venezuela, de este lado del mundo, y a Francia e Italia del otro lado (no son los únicos, pero son con los que estoy mas familiarizado).

Hace aproximadamente un año, Argentina vendió bonos con una duración de 100 años. El público inversionista se volvió loco y éste bono tuvo una demanda casi 4 veces mayor a la oferta. Creer que a Argentina no le va a pasar nada malo, y que va a poder pagar los bonos durante los próximos 100 años fue una de las cosas mas ingenuas que pudieron haber hecho. Argentina está en crisis, el peso argentino se ha depreciado un 50 por ciento contra el USD (y nos quejamos del peso mexicano) y tienen una inflación cercana al 30 por ciento.

En Nicaragua existía una especie de socialismo, que nació de una revolución llamada sandinista. El ahora presidente, fue una especie de Che Guevara y tomó el control del gobierno. Actualmente lleva 40 años en el poder (no estoy diciendo que el Peje vaya a hacer esto) y según los habitantes de Nicaragua, su gobierno es casi una monarquía.

De Venezuela no quiero ni hablar, es como si en un libro de texto hicieran un capítulo de todo lo que puede salir mal en un país socialista.

En Francia, la situación no es tan simple. Las últimas protestas fueron causadas por el aumento al combustible, pero en sí todo tiene un mayor trasfondo. El desempleo está en un 9 por ciento, su deuda equivale al 100 por ciento de su producto interno bruto, tiene uno de los niveles mas altos de gasto público (lo cual debería ser bueno, pero si ese gasto proviene de deuda externa no suena tan bien), tiene una de las tasas de impuestos del mundo y lo peor, son obligados a comer caracoles (lo último fue broma en caso de que no hayan captado).

Italia está un poco peor que Francia, su deuda equivale al 132 por ciento de su producto interno bruto, una de las más altas del mundo, la mayor parte de su deuda fue adquirida por el Banco Central Europeo, y quieren abandonar la Unión Europea, inteligente, ¿no?

Y ahora regreso a México. La primer acción del Peje fue cancelar el nuevo aeropuerto de la CDMX. Dicho aeropuerto ya llevaba una tercera parte de su construcción y un 70 por ciento de su financiamiento. Estamos hablando de 6 mil millones de USD en bonos, que de la nada quiere cancelar, ¿por qué? pues por que hizo una encuesta ilegal dónde según él, el pueblo no quiere que se construya el aeropuerto.

Ahora, el señor AMLO prometió muchas cosas muy bonitas, como las pensiones, subsidios, y demás. Pero lo interesante radica en que dijo que iba a hacer todo esto sin incrementar la deuda externa ni subir los impuestos. Todas estas promesas lo hicieron ganar la presidencia, pero los analistas de BlackRock, JPMorgan y afines son personas con un alto grado de educación y lógica, y por ende no ven coherente que el presupuesto alcance para tanto. Esto es lo que está ahuyentando a los inversionistas, y es lo que está haciendo que el peso se deprecie ante el dólar y otras monedas.

Así que respondiendo a la pregunta inicial, no creo que sea muy seguro invertir en México. Puede que hoy decidas invertir en bonos de Pemex por que el Peje aseguró que iba a construir una nueva refinería. Sin embargo, puede que la próxima semana diga que todo fue un error y que ya no se va a construir. Lo que te dejaría con una pérdida de valor de tus bonos muy fuerte.

miércoles, 19 de diciembre de 2018

jueves, 18 de octubre de 2018

El efecto Octubre

El efecto Octubre es una anomalía del mercado, dónde se observa que el precio de las acciones baja durante este mes. Algunos investigadores atribuyen este efecto al factor psicológico, ya que gran parte de las caídas del mercado ocurrieron este mes.

En resumen, los inversionistas se ponen nerviosos, venden sus acciones y los precios bajan.

Y debo admitir que sí hay varias cosas por las cuales estar nervioso:

En resumen, los inversionistas se ponen nerviosos, venden sus acciones y los precios bajan.

Y debo admitir que sí hay varias cosas por las cuales estar nervioso:

- Rusia y China cada vez se hacen más amigos. Su volumen de comercio incrementó un 30 por ciento. Están promoviendo un sistema de pagos en yuanes o rublos, lo que sería un golpe a la hegemonía del dólar americano.

- Venezuela ha dejado de usar el dólar americano en su mercado de forex. Ahora las transacciones serán realizadas en euros o yuanes (un golpe, no muy contundente pero golpe a final de cuentas, al dólar).

- Sears se declara en bancarrota. Sí, ya lo veíamos venir, y se une a la lista de empresas que se han declarado en bancarrota este año, como Toys R Us. Aquí lo importante es notar que estas empresas quebraron durante un período de estabilidad económica, con tasas de interés bajas. Ahora que la FED está subiendo las tasas de interés va a ser interesante ver cuantas empresas mas truenan (hay que seguir de cerca a Macy's y JC Penney).

- Y luego tenemos la montaña rusa de Neflix, el posible despido de Zuckerberg, al príncipe Mohammed Bin Salman.

En estos momentos no se enfoquen en tratar de hacerse ricos, si no en preservar su riqueza. Traten de tener una cabeza fría y hagan solo lo que la lógica les indique.

Etiquetas:

China,

Dólar,

Efecto Octubre,

FED,

Netflix MbS,

Rusia,

Sears,

USD,

Venezuela

jueves, 4 de octubre de 2018

FUBAR

Fucked Up Beyond All Recognition. Fue una frase que leí hoy, cuando alguien se refería al estado en el que se encuentran los mercados accionarios. El NASDAQ ha perdido más de 2 puntos porcentuales, el S&P500 1.3 y el Rusell 2000 1.5.

Aún es muy temprano para determinar si es el inicio de una crisis. Sin embargo, es un aviso. Las crisis, o al menos las correcciones, pueden suceder en cualquier momento.

Si nos ponemos a investigar, encontraremos 348,291 modelos de predicciones elaborados por economistas. En ellos, meten "n" número de variables para tratar de predecir el futuro económico mundial. Pero siendo honestos, si lanzamos una moneda al aire tenemos mejores probabilidades de predecir cual es el rumbo de la economía.

Ahora, si quieres hacer dinero mientras los demás pierden, lo que debes de predecir es a donde se va a ir ese dinero que está saliendo del mercado de capitales. Los refugios tradicionales son oro-plata, T-bills y T-bonds (bonos de Estados Unidos), dólares (en cash), o francos suizos.

Saquen su esfera mágica, vayan a que les lean el tarot, o pregúntenle a algún economista en que se refugiará todo ese dinero. Yo en lo personal, tengo una parte de mi portafolio en PSQ (Proshares Short Q), que es básicamente un ETF inverso del Nasdaq, ósea si el Nasdaq baja PSQ sube. Y también otra pequeña parte en DIABLO, ETF inverso del IPC, ya que generalmente la economía mexicana se ve arrastrada cuando los gringos les va mal.

O ya si de plano se quieren ver muy conservadores, compren Cetes. Y háganme un favor, verifiquen que sus cuentas bancarias estén aseguradas en caso de que su banco truene.

Aún es muy temprano para determinar si es el inicio de una crisis. Sin embargo, es un aviso. Las crisis, o al menos las correcciones, pueden suceder en cualquier momento.

Si nos ponemos a investigar, encontraremos 348,291 modelos de predicciones elaborados por economistas. En ellos, meten "n" número de variables para tratar de predecir el futuro económico mundial. Pero siendo honestos, si lanzamos una moneda al aire tenemos mejores probabilidades de predecir cual es el rumbo de la economía.

Ahora, si quieres hacer dinero mientras los demás pierden, lo que debes de predecir es a donde se va a ir ese dinero que está saliendo del mercado de capitales. Los refugios tradicionales son oro-plata, T-bills y T-bonds (bonos de Estados Unidos), dólares (en cash), o francos suizos.

Saquen su esfera mágica, vayan a que les lean el tarot, o pregúntenle a algún economista en que se refugiará todo ese dinero. Yo en lo personal, tengo una parte de mi portafolio en PSQ (Proshares Short Q), que es básicamente un ETF inverso del Nasdaq, ósea si el Nasdaq baja PSQ sube. Y también otra pequeña parte en DIABLO, ETF inverso del IPC, ya que generalmente la economía mexicana se ve arrastrada cuando los gringos les va mal.

O ya si de plano se quieren ver muy conservadores, compren Cetes. Y háganme un favor, verifiquen que sus cuentas bancarias estén aseguradas en caso de que su banco truene.

martes, 11 de septiembre de 2018

El Salario Mínimo

Hoy voy a escribir un poco acerca de economía. ¿Por qué? Por que ayer leí una nota que decía que el salario mínimo propuesto por el Licenciado Presidente Andrés Manuel López Obrador, de 171 pesos diarios no era una idea descabellada, y que no provocaría inflación.

Dado que no soy capaz de adivinar el futuro, no puedo decir que eso sea cierto o falso. Pero lo que casi puedo asegurar es que sí va a incrementar el desempleo, les podría apostar mi Maserati (si tuviera uno).

¿Por qué?

La mayoría de las empresas, si no es que todas, tienen un presupuesto de sueldos y salarios. Así que supongamos que yo, dueño de Wayne Enterprises, tengo un presupuesto de salarios diario de 880 pesos. Y supongamos que el salario mínimo diario es de 88 pesos. Por lo que puedo contar con 10 trabajadores. Pero, oh sorpresa, el gobierno decide subir a 171 pesos el salario diario.

¿Qué decide hacer Wayne Enterprises?

Pues obviamente no va a incrementar su presupuesto de salarios, eso disminuiría su utilidad. Lo que hace es despedir a la mitad de los trabajadores. Y los 5 que quedan deben de hacer el mismo trabajo que hacían los 10.

La otra opción que tendría Wayne Enterprises sería incrementar el precio de sus productos, pero eso provocaría inflación, y ya que el Consejo Nacional de Evaluación de la Política de Desarrollo Social dice que no existiría inflación, entonces esa no es una opción viable.

Dado que no soy capaz de adivinar el futuro, no puedo decir que eso sea cierto o falso. Pero lo que casi puedo asegurar es que sí va a incrementar el desempleo, les podría apostar mi Maserati (si tuviera uno).

¿Por qué?

La mayoría de las empresas, si no es que todas, tienen un presupuesto de sueldos y salarios. Así que supongamos que yo, dueño de Wayne Enterprises, tengo un presupuesto de salarios diario de 880 pesos. Y supongamos que el salario mínimo diario es de 88 pesos. Por lo que puedo contar con 10 trabajadores. Pero, oh sorpresa, el gobierno decide subir a 171 pesos el salario diario.

¿Qué decide hacer Wayne Enterprises?

Pues obviamente no va a incrementar su presupuesto de salarios, eso disminuiría su utilidad. Lo que hace es despedir a la mitad de los trabajadores. Y los 5 que quedan deben de hacer el mismo trabajo que hacían los 10.

La otra opción que tendría Wayne Enterprises sería incrementar el precio de sus productos, pero eso provocaría inflación, y ya que el Consejo Nacional de Evaluación de la Política de Desarrollo Social dice que no existiría inflación, entonces esa no es una opción viable.

martes, 4 de septiembre de 2018

Diversificación Geográfica

Hace poco escribí de como la lira (no me refiero a una guitarra sino a la moneda en curso de Turquía) se estaba yendo al carajo. Sin embargo, los turcos no son los únicos. Nuestros queridos amigos de Argentina también están en el mismo barco.

A inicios de año podías comprar 1 USD por aproximadamente 19 pesos argentinos, el 28 de agosto ese dólar te hubiera costado 32 pesos argentinos. Hoy a las 6:00 PM hubieras tenido que desembolsar un poco más de 39 pesos argentinos. Básicamente el doble.

¿Esto como afecta?

A inicios de año podías comprar 1 USD por aproximadamente 19 pesos argentinos, el 28 de agosto ese dólar te hubiera costado 32 pesos argentinos. Hoy a las 6:00 PM hubieras tenido que desembolsar un poco más de 39 pesos argentinos. Básicamente el doble.

¿Esto como afecta?

- Imagina que eres un profesionista extranjero, a principios de año compraste un activo en Argentina, digamos una casa para vacacionar. Tu casa te costó 100,000 USD o 1,900,000 pesos argentinos. Resulta que Argentina no era lo que esperabas (las mujeres no son tan guapas como pensabas), y decides vender tu casa. Te pagan 1,900,000 pesos argentinos, vas a tu casa de cambio y lo conviertes a dólares. Te dan solo 49,022 USD. Perdiste más de la mitad de tu inversión.

- Ahora imaginemos que eres un inversionista, compraste bonos y acciones en la bolsa argentina creyendo que su economía se iba a estabilizar. A principios de agosto checas tu portafolio y notas que solo por diferencia cambiaria tienes una pérdida de 25 por ciento. Decides, al igual que muchos inversionistas extranjeros, liquidar todos tus activos y comprar dólares. Esto hace que el peso argentino se deprecie aún más.

- Eres un ciudadano argentino de clase media, vas a comprar un producto estadounidense, digamos un iphone. Te cuesta un 105 por ciento más de lo que te hubiera costado hace 8 meses.

Turquía y Argentina no están solos. Algo muy similar está pasando en Brazil, de inicios de año al día de hoy, su moneda se ha depreciado ante el dólar en un 25 por ciento. La situación no es tan crítica como la de Argentina pero aun así es un golpe muy fuerte. El rand sudafricano también ha tenido una depreciación de aproximadamente un 24 por ciento en lo que va del año.

Estas son economías "emergentes", lo escribo entrecomillado por que no estoy muy de acuerdo con el término. Y tu podrías pensar, equis son unos países que no influyen para nada en la economía global. Pero primero recuerda que existe el efecto mariposa, y segundo, esto no solo ocurre en estos países, también está ocurriendo en Italia y Grecia. Lo que pasa es que al usar el euro, moneda que es sostenida (o manipulada pues) por el Banco Central Europeo, no notamos que su economía ande tan mal.

Por eso es importante la diversificación geográfica. Como siempre trato de hacerlo, buscaré darles opciones para lograrlo de una manera inteligente. Solo que hoy ya se me acabó el tiempo. Estén al pendiente.

Estas son economías "emergentes", lo escribo entrecomillado por que no estoy muy de acuerdo con el término. Y tu podrías pensar, equis son unos países que no influyen para nada en la economía global. Pero primero recuerda que existe el efecto mariposa, y segundo, esto no solo ocurre en estos países, también está ocurriendo en Italia y Grecia. Lo que pasa es que al usar el euro, moneda que es sostenida (o manipulada pues) por el Banco Central Europeo, no notamos que su economía ande tan mal.

Por eso es importante la diversificación geográfica. Como siempre trato de hacerlo, buscaré darles opciones para lograrlo de una manera inteligente. Solo que hoy ya se me acabó el tiempo. Estén al pendiente.

lunes, 20 de agosto de 2018

¿Qué tienen en común Turquía y Tesla?

¿Qué tienen en común Turquía y Tesla?

A los 2 se los está cargando el payaso. No el mismo payaso, a Turquía Erdogan y a Tesla Musk.

¿Qué está pasando en Turquía?

Imaginemos que eres el dirigente de Turquía, tu país necesita un crédito para invertir en infraestructura, ¿qué haces? Pues vas y solicitas un crédito a tu banco de confianza, y tienes la gran idea de pedirlo en USD.

¿Por qué?

Pues por que tu economía está creciendo, el dólar cada día baja más de precio y tiene una tasa de interés del 2 por ciento. Comparado con la tasa de Turquía, asumamos un 6 por ciento, es una ganga.Así que te sientes un genio financiero, pides prestado más, lo inviertes y cada día haces más y más dinero.

Hasta que el dólar empieza a subir en comparación con tu moneda, los traders ven volatilidad, se asustan y deciden vender las reservas que tienen en liras turcas. Esto acentúa el problema, y ahora en términos de tu moneda debes un 25 por ciento más. No tienes flujo para pagar tus deudas, así que empiezas a vender tus activos (oro, acciones, etc.). Pides dinero prestado a tus amigos (Qatar).

Y hasta ahí vamos. ¿qué pasará después? Probablemente te alcance con lo que te prestará Qatar, probablemente no y tengas que ir con tus acreedores y decirles que te quedaste sin dinero, crearás una nueva crisis financiera y nadie confiará en ti por que no pagas tus deudas.

¿Y a Tesla que le está pasando?

Imaginemos que eres el dirigente de Tesla, tienes un odio inmenso hacia los "short-sellers" de las acciones de tu compañía. Te ingenias un plan para hacerlos perder dinero, un plan ligeramente ilegal. Tuiteas que convertirás tu empresa en una empresa privada, tus acciones suben, tu ego ha sido alimentado.

Lamentablemente el tuit era falso, ya que no tienes inversionistas para hacer tu empresa privada. Te demandan tus accionistas, te investiga la SEC. Una pseudo rapera dice que estabas bajo el efecto de estupefacientes cuando escribiste ese tuit.

Das una entrevista dónde terminas llorando y diciendo que tienes muchas presiones. Tus acciones empiezan a caer. Te desesperas, demandas al gobierno de Ontario por que quitaron el subsidio a coches eléctricos. El precio de tu acción sigue cayendo...

viernes, 3 de agosto de 2018

Enron Musk, digo, Elon Musk y Tesla.

Recientemente salía con una chica, y una de las primeras cosas que me dijo fue que iba al psicólogo, y que en algunos casos necesitó de un psiquiatra. Las cosas con ellas no funcionaron, así que no se preocupen estoy bien. Una ex-novia va al psicólogo. Mis hermanas van al psicólogo, una de ellas toma medicamentos para la ansiedad. Con esto no estoy tratando de probar que todas las mujeres están locas, sino que la mayoría de los humanos tienen (o tenemos) problemas psicológicos. Incluso algunos conocidos que estudiaron psicología me han dicho que entraron a esa área de estudio para entenderse a sí mismos.

Pero, ¿saben quien creo que necesita un psicólogo? Los accionistas de Tesla. Más bien creo que necesitan un psiquiatra, por que no creo que sus niveles de dopamina y/o oxitocina se encuentren bien.

Tesla presentó su reporte trimestral. En dicho reporte le dicen a sus accionistas que la compañía tuvo un cash burn de 717 millones de dólares. Después de detectar algunos otros gastos que tuvo el señor Musk, les puedo decir que no fueron 717, sino al menos 740 MUSD. Me gusta el término "cash burn" por que traducido literalmente es lo que está haciendo Tesla, quemando efectivo.

En total han "quemado" 5 mil millones de USD. Con esa cantidad de dinero pudieron haber comprado el 100 por ciento de Fibra Shop (FSHOP) y estarían gozando de un cómodo dividendo de un 9 - 10 por ciento.

Pero bueno, llegó la hora del exámen parcial:

Si Tesla "quemó" 5 mil MUSD de efectivo, desde el 2016 se han retirado al menos 30 ejecutivos según Bloomberg, tienen un CEO que pasa más tiempo en Twitter que dirigiendo su compañía y que lleva un par de años prometiendo que la compañía será rentable en el corto plazo ¿Que crees que pasó con el precio de la acción?

a) Los inversionistas se dieron cuenta que Tesla, al igual que la Selección Mexicana, nunca cumple sus objetivos y decidieron vender sus acciones, provocando que el precio bajara.

b) Los inversionistas decidieron darle el beneficio de la duda a Elon Musk y esperar a ver resultados el próximo trimestre. El precio de la acción sigue igual.

c) La acción sube 16 por ciento en un día.

Y así es efectivamente la respuesta es A C. ¿Por qué? No tengo idea. ¿Conocen una marca llamada BMW? Fabrica muchas cosas entre ellas coches eléctricos de lujo. Tiene un capital de mercado de 53 mil MUSD, un P/E de 6.27 (recuerden que mientras más bajo menor), un margen de utilidad de casi el 9 por ciento, ah y ademas otorga un dividendo del 5 por ciento anual.

Me retiro con la siguiente pregunta, ¿Por qué alguien preferiría invertir en Tesla a invertir en BMW?

Nota: No tengo acciones ni derivados de TSLA ni BMW, ni pienso adquirir en el corto plazo.

martes, 31 de julio de 2018

FANGs

Invertir es demasiado fácil. Solo encuentra un activo, o una compañía, e inyéctale dinero. ¿Simple, no?

Hacer dinero invirtiendo es un poco más complicado, sin embargo hace un año escribí la fórmula secreta de como hacerlo:

Facebook = 29 (después del bajón de la semana)

Google = 53

Amazon = 227

Netflix = 243

Ahora, no estoy diciendo que sean malas empresas, yo en lo personal tengo un Gmail, cuenta en Netflix, Amazon y Facebook. Sin embargo, en este momento, no invertiría ni un peso en cualquiera de ellas.

Si hubiera invertido en Amazon en 1995, como lo hicieron los padres de Jeff Bezos, probablemente estaría escribiendo esto en un penthouse en Mónaco. Pero en 1995 tenía 6 años de edad y mi riqueza constaba de algunos juguetes y probablemente un mazapán, no lo hice.

Hacer dinero invirtiendo es un poco más complicado, sin embargo hace un año escribí la fórmula secreta de como hacerlo:

"Comprar caballos baratos y venderlos caros."Sin embargo, nuestra naturaleza humana nos hace cree que mientras algo es más caro, es de una mejor calidad. Ejemplo las FANGs. Facebook, Amazon, Netflix, y Google (Alphabet pues).

¿Por qué pienso que son caras?

Recuerdan el P/E (price to earnings) o P/U (precio a utilidad) en español. Si no recuerdas (es por que no pusiste atención en tus clases de contabilidad financiera) un P/E de 20, significa que como inversionista estas pagando $20 por cada $1 de ganancias, Ahora miren el P/E de las FANGs:Facebook = 29 (después del bajón de la semana)

Google = 53

Amazon = 227

Netflix = 243

Ahora, no estoy diciendo que sean malas empresas, yo en lo personal tengo un Gmail, cuenta en Netflix, Amazon y Facebook. Sin embargo, en este momento, no invertiría ni un peso en cualquiera de ellas.

Si hubiera invertido en Amazon en 1995, como lo hicieron los padres de Jeff Bezos, probablemente estaría escribiendo esto en un penthouse en Mónaco. Pero en 1995 tenía 6 años de edad y mi riqueza constaba de algunos juguetes y probablemente un mazapán, no lo hice.

martes, 17 de julio de 2018

Netflix - parte 2 (creo)

Hace algunos meses escribí acerca de Netflix, y si les da flojera leer el artículo anterior les resumo: Creo que Netflix es una compañía con una muy buena idea, pero con un pésimo plan de negocios (algo así como Tesla). Hoy decidí retomar el tema, debido a que su precio cayó más rápido que Neymar en un partido de fútbol.

Los medios dicen que se debe al número de suscriptores, el cuál sigue creciendo, solo que no crece al ritmo que los analistas predijeron, esto es, a reserva de una mejor palabra, tonto ya que no puedes basar el precio un activo en base a su número de suscripciones. ¿Es un dato relevante? Sí. Pero no es determinante. Sí no leíste el reporte trimestral, el número de suscriptores aumentó en 5 millones, pero se esperaba que fueran 7.

La justificación que dan es que están creando contenido original, el año pasado gastaron 8,700 millones de USD en contenido y se espera que este año gasten mas de 12,000 millones USD.

Los medios dicen que se debe al número de suscriptores, el cuál sigue creciendo, solo que no crece al ritmo que los analistas predijeron, esto es, a reserva de una mejor palabra, tonto ya que no puedes basar el precio un activo en base a su número de suscripciones. ¿Es un dato relevante? Sí. Pero no es determinante. Sí no leíste el reporte trimestral, el número de suscriptores aumentó en 5 millones, pero se esperaba que fueran 7.

¿Pero si sigue creciendo cuál es el problema?

El problema no es el número de suscriptores, es la impresionante deuda que tiene y el ritmo de cash burn que mantienen. Durante este trimestre colocaron mas de 1,900 millones de dólares en bonos y su flujo libre de efectivo (Free CashFlow) fue de -559 millones de USD.La justificación que dan es que están creando contenido original, el año pasado gastaron 8,700 millones de USD en contenido y se espera que este año gasten mas de 12,000 millones USD.

¿Podrán algún día recuperar su inversión en contenido?

Probablemente. Su contenido ha sido nominado a 112 Emmys, por lo que podemos asumir que es contenido de buena calidad. Pero, ¿cuál es el costo? -2,000 millones de USD de FCF en 2017 divididos por 112 nominaciones, nos da un total 17.8 millones de USD. Ósea cada nominación costó casi 18 millones de USD. ¿Que opinan de esa cifra? No sé ustedes, pero yo podría vivir muy cómodamente el resto de mi vida con esa cantidad de dinero. No me importaría no estar nominado para un Emmy.lunes, 9 de julio de 2018

¿Que carajos está pasando en China y Estados Unidos? (..y el resto del mundo)

Mientras en México estamos viendo una sorpresiva recuperación del peso, tal vez debido a que el gobierno electo de "izquierda" parece más derechista de lo que se pensaba, en el resto del mundo se está dando una de las guerras comerciales más fuertes que han existido.

La otra propuesta era su slogan principal: "Make America Great Again" (traducido literalmente: hacer grande de nuevo a América). Para esto ha empezado a imponer una serie de políticas proteccionistas, y en algunos casos subsidios (como en la industria del carbón), para reducir el déficit comercial que tiene Estados Unidos con otras naciones, principalmente China.

Dado que Estados Unidos es uno de los principales consumidores de productos importados, a todos los países les gustaría tener una buena relación comercial con ellos.. Sin embargo, a parte de imponer aranceles a las exportaciones, Trump ha influenciado a empresas estadounidenses para que presionen e influyan en otros países. Por ejemplo, Ford canceló la construcción de su planta en San Luis Potosí y Tesla subió sus precios en China.

La clase alta podrá seguir comprando los productos que necesite, ya que tienen la capacidad económica para pagar los aranceles, mientras que la clase media no podrá darse ese lujo.

Esta guerra afectará a muchos sectores, algunos saldrán perdiendo pero también se abrirán muchas oportunidades nuevas. Mientras esto ocurre, protejan sus portafolios y estén al pendiente de posibles nuevas oportunidades.

¿Quién es el protagonista?

Pues para no variar mucho, el bully del mundo, Estados Unidos de América. Su actual presidente, Donald Trump, tiene 2 pasatiempos nuevos: 1. Separar a niños de sus padres y encerrarlos en una especie de campos de concentración y 2. Imponer tarifas arancelarias a diversos países, en diversos productos.¿A que se debe esto?

Principalmente a fines políticos. Una de las propuestas de Trump fue construir un muro entre Estados Unidos y México (algo así como la muralla china), y conseguir que México financie dicho muro. El presidente actual (EPN) y el presidente electo (AMLO) han declarado en varias ocasiones que México no va a pagar por el muro. Así que Trump ha buscado la forma de presionar tanto al gobierno mexicano, con la posible disolución del TLCAN, y al congreso de Estados Unidos, con la separación de niños ilegales, para conseguir financiamiento para su muro. Y hasta la fecha no ha tenido éxito.La otra propuesta era su slogan principal: "Make America Great Again" (traducido literalmente: hacer grande de nuevo a América). Para esto ha empezado a imponer una serie de políticas proteccionistas, y en algunos casos subsidios (como en la industria del carbón), para reducir el déficit comercial que tiene Estados Unidos con otras naciones, principalmente China.

Dado que Estados Unidos es uno de los principales consumidores de productos importados, a todos los países les gustaría tener una buena relación comercial con ellos.. Sin embargo, a parte de imponer aranceles a las exportaciones, Trump ha influenciado a empresas estadounidenses para que presionen e influyan en otros países. Por ejemplo, Ford canceló la construcción de su planta en San Luis Potosí y Tesla subió sus precios en China.

¿Quién sale perdiendo?

En concreto, todos los involucrados. Pero especialmente será la clase media y baja estadounidense. Los países involucrados en la guerra comercial (México, Canadá, la Unión Europea y China) están buscando realizar alianzas comerciales con otros países para sustituir a Estados Unidos, mientras que Estados Unidos está cerrándoles las puertas a todos. Esto hará que eventualmente les falten ciertos productos de necesidad básica, que actualmente importan (como el azúcar) y les sobren otros productos que antes exportaban y no tendrán a quien venderle su sobreproducción (como la carne de puerco).La clase alta podrá seguir comprando los productos que necesite, ya que tienen la capacidad económica para pagar los aranceles, mientras que la clase media no podrá darse ese lujo.

Esta guerra afectará a muchos sectores, algunos saldrán perdiendo pero también se abrirán muchas oportunidades nuevas. Mientras esto ocurre, protejan sus portafolios y estén al pendiente de posibles nuevas oportunidades.

martes, 3 de julio de 2018

UDITRAC Play (Seguimiento)

Hace un par de semanas (más o menos), escribí de como hacer un trade con un nivel de riesgo muy bajo y considerablemente rentable. En resumen, consistía en comprar $UDITRAC a un precio aceptable y esperar la distribución (el dividendo pues).

Asumamos que compraste el miércoles, a un precio de $118.79, recibiste una distribución de $1.365. Eso equivale a un yield de 1.15 por ciento. Ahora supongamos que ya quieres gastarte ese dinero, en cerveza por ejemplo, así que decides vender. En este momento UDITRAC cotiza a 118.55, ósea que venderías con una pérdida de 24 centavos. Gracias al monto de la distribución aún tendrías una ganancia.

Lo trataré de ilustrar en la siguiente tabla:

Todo el trade se ejecutó en más menos una semana, por lo que el rendimiento anualizado es el resultado de multiplicar por 52 semanas. No tomé en cuenta las comisiones de la casa de bolsa.

Asumamos que compraste el miércoles, a un precio de $118.79, recibiste una distribución de $1.365. Eso equivale a un yield de 1.15 por ciento. Ahora supongamos que ya quieres gastarte ese dinero, en cerveza por ejemplo, así que decides vender. En este momento UDITRAC cotiza a 118.55, ósea que venderías con una pérdida de 24 centavos. Gracias al monto de la distribución aún tendrías una ganancia.

Lo trataré de ilustrar en la siguiente tabla:

| Precio Compra | 118.79 |

| (+) Distribución | 1.365 |

| (=) Total 1 | 120.155 |

| (-) Pérdida en venta | 0.24 |

| (=) Total 2 | 119.915 |

| Ganancia | 1.125 |

| % | 0.95% |

| Anualizado | 49.25% |

Todo el trade se ejecutó en más menos una semana, por lo que el rendimiento anualizado es el resultado de multiplicar por 52 semanas. No tomé en cuenta las comisiones de la casa de bolsa.

martes, 12 de junio de 2018

UdiTrac Play

Hace mucho que no daba una recomendación de compra, y por eso tal vez les sorprenda que haga una y en un periodo a tan corto plazo. Esto solo se puede lograr cuando tienes un instrumento muy predecible y un timing cuasi-perfecto.

Esto no es un day-trade ya que tomará algunos días, ni un swing trade ya que no buscamos que aumente el precio del activo.

¿Que es el UDI Trac ($UDITRAC)?

En resumen, es un ETF que pretende seguir el índice de inflación mexicana. Ósea, si quieres proteger tu dinero de la inflación lo puedes adquirir. O, puedes comprar udibonos directamente en cetesdirecto.com. Si quieres conocer más a detalle el fondo puedes dar clic aquí, donde encontrarás el prospecto, suplemento y calendario de distribuciones.

Y la mejor forma de evaluar si es que éste ETF que está cumpliendo su función es compararlo con la inflación a largo plazo, la cual de mayo 2013 a mayo 2018 es de 21.21 por ciento (según el INEGI). La rentabilidad del $UDITRAC en 5 años ha sido del 24 por ciento. Así que, podemos decir que cumple su función.

Pero en sí, lo que nos interesa son las distribuciones. Ahí les va

De aquí puedo inferir algunas cosas: A pesar de que las distribuciones son mensuales, éstas se ajustan cada semestre, por lo que en los meses de enero y julio vemos un incremento. En la tabla de arriba solo muestro del 2014 al 2018, pero esta tendencia se ve desde el 2009.

Y tú me preguntarás: ¿Eso seguirá ocurriendo cada semestre?

Y yo te contestaré: Solo mientras siga existiendo inflación en el país (ósea sí, va a seguir ocurriendo por que pues no puedes deletrear México sin las letras i-n-f-l-a-c-i-ó-n).

Entonces, si tienes un coeficiente intelectual de al menos 90 puntos (lo siento estudiantes de artes) ya descifraste mi estrategia:

Comprar antes de la distribución y vender después.

¿Cuándo debes comprar?

Antes de la fecha de registro, cuando veas una buena oportunidad (un buen precio pues). La fecha de corte es el 2 de julio BTW.

Y pues vender después de la fecha de corte (3 de julio). Simple, no?

Ejercicio demostrativo:

Si hubieras comprado el 27 de diciembre de 2017, a un precio de 120.73, el 5 de enero hubieras recibido 3.07 de distribución. Un retorno de 2.54 por ciento en 9 días naturales, algo así como un 103 por ciento anual.

O puedes tratar de hacer dinero comprando bitcoins o algo así. Suerte!

Esto no es un day-trade ya que tomará algunos días, ni un swing trade ya que no buscamos que aumente el precio del activo.

¿Que es el UDI Trac ($UDITRAC)?

En resumen, es un ETF que pretende seguir el índice de inflación mexicana. Ósea, si quieres proteger tu dinero de la inflación lo puedes adquirir. O, puedes comprar udibonos directamente en cetesdirecto.com. Si quieres conocer más a detalle el fondo puedes dar clic aquí, donde encontrarás el prospecto, suplemento y calendario de distribuciones.

Y la mejor forma de evaluar si es que éste ETF que está cumpliendo su función es compararlo con la inflación a largo plazo, la cual de mayo 2013 a mayo 2018 es de 21.21 por ciento (según el INEGI). La rentabilidad del $UDITRAC en 5 años ha sido del 24 por ciento. Así que, podemos decir que cumple su función.

Pero en sí, lo que nos interesa son las distribuciones. Ahí les va

Fuente: Elaboración propia con datos de Blackrock.com

Y tú me preguntarás: ¿Eso seguirá ocurriendo cada semestre?

Y yo te contestaré: Solo mientras siga existiendo inflación en el país (ósea sí, va a seguir ocurriendo por que pues no puedes deletrear México sin las letras i-n-f-l-a-c-i-ó-n).

Entonces, si tienes un coeficiente intelectual de al menos 90 puntos (lo siento estudiantes de artes) ya descifraste mi estrategia:

Comprar antes de la distribución y vender después.

¿Cuándo debes comprar?

Antes de la fecha de registro, cuando veas una buena oportunidad (un buen precio pues). La fecha de corte es el 2 de julio BTW.

Y pues vender después de la fecha de corte (3 de julio). Simple, no?

Ejercicio demostrativo:

Si hubieras comprado el 27 de diciembre de 2017, a un precio de 120.73, el 5 de enero hubieras recibido 3.07 de distribución. Un retorno de 2.54 por ciento en 9 días naturales, algo así como un 103 por ciento anual.

O puedes tratar de hacer dinero comprando bitcoins o algo así. Suerte!

martes, 29 de mayo de 2018

¿Problemas en la eurozona?

Recientemente he estado leyendo varios artículos acerca de los problemas políticos que están ocurriendo en Europa. Principalmente en Italia y España. De una forma (muy) breve y (muy) concisa, Italia quiere dejar de utilizar el euro y posiblemente abandonar la unión europea, ademas la banca italiana se está yendo al carajo, lo que podría ocasionar otra crisis financiera. España al parecer quiere "despedir" a su Primer Ministro Rajoy, lo que pone su estabilidad política en la cuerda floja.

Ahora, también tiene el problema de los refugiados, que a pesar de que muchas personas no quieran aceptarlo sí es un problema. George Soros estima que se debe inyectar alrededor de 30 billones de euros a la zona africana para evitar el flujo descontrolado de refugiados.

Si España pone otro Primer Ministro, lo más probable es que éste será de izquierda, lo que implica problemas con la Unión Europea y el uso del euro.

Ahora, también tiene el problema de los refugiados, que a pesar de que muchas personas no quieran aceptarlo sí es un problema. George Soros estima que se debe inyectar alrededor de 30 billones de euros a la zona africana para evitar el flujo descontrolado de refugiados.

¿Pero si el euro es una moneda muy fuerte por que la quieren dejar de usar?

Pues exactamente ese es el problema. A pesar de lo que nos dicen los medios, a veces la inflación es buena, y al estar obligados a usar el euro no pueden usar esta herramienta, la cual muchos otros países aprovechan (China).Si España pone otro Primer Ministro, lo más probable es que éste será de izquierda, lo que implica problemas con la Unión Europea y el uso del euro.

¿Si el euro es tan problemático por que fue creado?

Para evitar problemas con el tipo de cambio a través de todo el territorio europeo. No todos adoptaron el euro, como el Reino Unido (buena decisión de su parte). Pero los que lo hicieron ahora se están arrepintiendo.¿Entonces el euro va a desaparecer?

Probablemente sí, pero no en el corto ni mediano plazo. Angel Merkel lo va a defender lo más que pueda y si alguna nación decide dejar de usarlo el Banco Central Europeo mostrará una postura muy dura con el que se atreva a desafiarlo.

Etiquetas:

España,

Euro,

Eurozona,

Italia,

Unión Europea

viernes, 4 de mayo de 2018

El cuento de los 3 narcicistas

La semana pasada Kanye West demostró su amor por Donald Trump, apoyando sus ideas racistas e incluso declaró que la esclavitud fue una decisión (link aquí). Yo como buen fan de Taylor Swift siempre he pensado que Kanye es un idiota, y mi teoría fue más que confirmada cuando se casó con la señora esa que no ha hecho nada en su vida más que grabarse teniendo sexo con otro rapero.

Y hasta ahí veía todo normal, dos narcisistas haciendose cumplidos el uno al otro para subir su bajo autoestima. Pero vi una serie de tweets dónde Kanye glorificaba su Tesla, después vi unas fotos de Kanye con Elon Musk y pensé; no hay que alarmarse, yo tengo en mi Facebook muchas fotos con personas que realmente no son mis amigos, ni me caen bien. Además son celebridades y las celebridades suelen tomarse fotos juntos sin motivo aparente.

Pero después comprobé que el señor Musk sí es un completo narcicista, o si no es un narcicista al menos es un mamón. Durante la conferencia telefónica trimestral, los analistas empezaron a preguntarle a Elon acerca de los problemas de producción, y del plan de supervivencia de la empresa. A lo que Musk respondió que esas preguntas eran muy aburridas y que ya no las iba a contestar, y le cedió la palabra a un youtuber.

Más del 50 por ciento de las acciones de Tesla son de inversionistas institucionales, los cuales siguen las recomendaciones de sus analistas. Ósea los analistas representan a los dueños en las conferencias telefónicas. Entonces pongamos las cosas en perspectiva:

Vamos a suponer que eres dueño de una empresa, y en una junta de reporte de resultados empiezas a cuestionar al director general por que esta gastando mucho dinero y genera muy poco. Y el mamón te dice que tus preguntas son aburridas y que no las va a contestar.

Si ese fuera mi caso yo lo despediría en ese mismo momento. Por incompetente. Pero estamos viviendo en un mundo dónde a los incompetentes se les llama visionarios:

Y hasta ahí veía todo normal, dos narcisistas haciendose cumplidos el uno al otro para subir su bajo autoestima. Pero vi una serie de tweets dónde Kanye glorificaba su Tesla, después vi unas fotos de Kanye con Elon Musk y pensé; no hay que alarmarse, yo tengo en mi Facebook muchas fotos con personas que realmente no son mis amigos, ni me caen bien. Además son celebridades y las celebridades suelen tomarse fotos juntos sin motivo aparente.

Pero después comprobé que el señor Musk sí es un completo narcicista, o si no es un narcicista al menos es un mamón. Durante la conferencia telefónica trimestral, los analistas empezaron a preguntarle a Elon acerca de los problemas de producción, y del plan de supervivencia de la empresa. A lo que Musk respondió que esas preguntas eran muy aburridas y que ya no las iba a contestar, y le cedió la palabra a un youtuber.

Más del 50 por ciento de las acciones de Tesla son de inversionistas institucionales, los cuales siguen las recomendaciones de sus analistas. Ósea los analistas representan a los dueños en las conferencias telefónicas. Entonces pongamos las cosas en perspectiva:

Vamos a suponer que eres dueño de una empresa, y en una junta de reporte de resultados empiezas a cuestionar al director general por que esta gastando mucho dinero y genera muy poco. Y el mamón te dice que tus preguntas son aburridas y que no las va a contestar.

Si ese fuera mi caso yo lo despediría en ese mismo momento. Por incompetente. Pero estamos viviendo en un mundo dónde a los incompetentes se les llama visionarios:

- Elon Musk: Quemó más de 1,000 MDD este trimestre (70 por ciento más que en el 1T17), muy probablemente se quede sin liquidez antes de que termine el año.

- Kanye West: Estaba en deuda (30 MDD si no me equivoco), inclusole pidió dinero a Zuckerberg. Si no fuera por que su esposa es una actriz porno acaudalada ya estaría viviendo en la calle.

- Donald Trump: Éste no necesita explicaciones, hace que nuestro Licenciado Presidente Enrique Peña Nieto se vea bien.

¿Cuánto tiempo durará esta tendencia? No lo sé. Pero eventualmente alguien se dará cuenta que inyectar dinero, ya sea deuda o capital, a una empresa que no genera utilidades no es una buena idea. Mientras tanto abrir una posición corta para Tesla no suena mal, o al menos comprar unos puts.

Etiquetas:

$TSLA,

Donald Trump,

Kanye West,

Tesla,

TSLA

miércoles, 18 de abril de 2018

¿La peor decisión financiera de la historia?

En 1999 el precio del oro cayó a 250 USD por onza, esto asustó a muchos tenedores de oro. Por ejemplo al gobierno Británico.

Haciendo un leve análisis matemático obtenemos lo siguiente:

Ósea que el gobierno Británico no solo perdió 7,300 MDD, si no que dejó de ganar 6,350 MDD. Esa mala decisión le costó a los contribuyentes británicos 13,650 MDD.

Con ese dinero el gobierno británico pudo haber comprado Grupo Rotoplas y le habría sobrado.

Así que no seas como la "Gran Bretaña", piensas bien tus decisiones a la hora de invertir.

¿Que hizo el gobierno Británico?

Pues tomó la gran decisión de vender todas sus reservas de oro. Reservas que adquirió cuando la onza de oro tenía un precio de mas menos 850 dólares. Por cierto, estamos hablando de 395 toneladas de oro, vendidas a un precio promedio de 275 dólares por onza.¿Que sucedió después?

El precio del oro subió a 300 USD/oz en el 2002, 400 USD/oz en 2003, 500 USD/oz en 2005 y hoy está en 1,350 USD/oz.Haciendo un leve análisis matemático obtenemos lo siguiente:

- Precio adquisición: 850 USD/oz

- 395 toneladas métricas = 12,699,545 onzas troy

- Costo adquisición total: 10,794,613,250 USD

- Precio venta: 275 USD/oz

- Valor total venta: 3,492,374,875 USD

- Pérdida al concluir la venta: 7,302,238,375 USD

- Valor actual de 395 tons de oro: 17,144,385,750 USD

- Ganancia que se hubiese obtenido si no se hubiera vendido en 1999: 6,349,772,500

Ósea que el gobierno Británico no solo perdió 7,300 MDD, si no que dejó de ganar 6,350 MDD. Esa mala decisión le costó a los contribuyentes británicos 13,650 MDD.

Con ese dinero el gobierno británico pudo haber comprado Grupo Rotoplas y le habría sobrado.

Así que no seas como la "Gran Bretaña", piensas bien tus decisiones a la hora de invertir.

martes, 27 de marzo de 2018

El Petroyuan

El famoso Petro-Yuan que desde finales del año pasado se rumoraba empezaría a cotizar, por fin ha sido lanzado. Tuvo una apertura muy demandada, 23 contratos en la primera hora (alrededor de 10MM de yuanes).

Cuando terminó la 2da. guerra mundial, Estados Unidos hizo varios pactos para mantener su moneda como la principal a nivel mundial. Primero decidieron ligar su moneda al oro, pero como la mayoría de las cosas hechas en la tierra de la oportunidad, no duró mucho. Así que desligaron su moneda del oro y esto ocasionó que su moneda se empezara a depreciar.

La OPEC (OPEP pues) vendía el petróleo en dólares, pero al ver que el dólar estaba perdiendo valor empezaron a considerar nuevas opciones. Así que Estados Unidos se sentó a negociar con los árabes y pactaron que todo el petróleo de la OPEC se vendería en dólares americanos.

Antes del petroyuan ha habido quienes han retado al petrodólar, entre ellos Saddam Hussein quien empezó a negociar el petróleo de Irak en euros y Gadafi en África. Los 2 fueron reprimidos fuertemente por Estados Unidos. Irán dejó de vender petróleo en dólares, y recientemente Venezuela hizo lo mismo.

¿Qué es el petroyuan?

Son contratos a futuro de petróleo, pero a diferencia del WTI, Brent y compañia, éstos (como su nombre indica) cotizan en yuanes en vez de dólares.¿Y para que fue inventado, si ya existían varias opciones para comprar contratos?

Explicado simple y llanamente; para quitarle fuerza al dólar americano. Algo que desde hace tiempo llevan planeando China, Rusia, Venezuela e Irán.Cuando terminó la 2da. guerra mundial, Estados Unidos hizo varios pactos para mantener su moneda como la principal a nivel mundial. Primero decidieron ligar su moneda al oro, pero como la mayoría de las cosas hechas en la tierra de la oportunidad, no duró mucho. Así que desligaron su moneda del oro y esto ocasionó que su moneda se empezara a depreciar.

La OPEC (OPEP pues) vendía el petróleo en dólares, pero al ver que el dólar estaba perdiendo valor empezaron a considerar nuevas opciones. Así que Estados Unidos se sentó a negociar con los árabes y pactaron que todo el petróleo de la OPEC se vendería en dólares americanos.

¿En que le beneficia a Estados Unidos que se use el dólar para la compra-venta de petróleo?

Pues imagina que eres un país sin petróleo, por lo tanto tienes que importarlo. Y para poder pagarlo debes de tener dólares, por lo que antes de comprar petróleo debes ir al mercado cambiario, comprar dólares y después comprar petróleo. Esto mantiene una demanda constante de dólares en el mercado, lo que hace que el dólar mantenga su valor.¿Que recibió a cambio la OPEC?

Protección. En caso de invasión Estados Unidos debe proteger a los miembros de la OPEC. A su vez también debe de defenderlos de levantamientos nacionales (cosa que no creo que ocurra en Venezuela, miembro de la OPEC).Antes del petroyuan ha habido quienes han retado al petrodólar, entre ellos Saddam Hussein quien empezó a negociar el petróleo de Irak en euros y Gadafi en África. Los 2 fueron reprimidos fuertemente por Estados Unidos. Irán dejó de vender petróleo en dólares, y recientemente Venezuela hizo lo mismo.

¿Cómo me puedo beneficiar de esto?

Yo en lo personal no tengo acceso a este tipo de instrumentos. Si tu sí tienes, quiere decir que tienes una fortuna de al menos 8 dígitos, bien por ti. Pero nosotros tendremos que buscar otras formas de especular, una de ellas es comprar yuanes, lo cual puedes hacer en alguna casa de cambio especializada (como globocambio.com.mx). La otra es comprar oro, ya que los contratos del petroyuan están respaldados por oro (ya he escrito de como invertir en oro). O, si piensas que el petroyuan no representa amenaza alguna para el dólar puedes comprar dólares.viernes, 16 de marzo de 2018

Por qué no deberías comprar ETFs

Antes de empezar, ¿que carajos es un ETF?

Exchange Traded Fund, o traducido un Fondo de Inversión Cotizado (traducción realizada por nuestro gran amigo el políglota Ricardo Anaya) es básicamente un conjunto de acciones agrupadas de acuerdo a alguna carateristica designada por el creador del fondo. Se usa principalmente para invertir en algún tipo de activo mitigando el riesgo.

Por ejemplo, supongamos que quieres comprar manzanas, pero tu de manzanas no sabes nada ya que tu mamá era la que hacía el super. Llegas a la frutería y ves 'n' número de tipos de manzanas; roja, verde, washington, etc. Y dices pues, para no fallarle voy a comprar una de cada una, y regresas a tu casa con 10 tipos de manzanas diferentes. La probabilidad de que alguna de esas manzanas sea de tu agrado es muy alta, sin embargo si hubieras comprado 10 manzanas amarillas y al probar una te das cuenta que no te gusta, ya desperdiciaste 10 manzanas. Más o menos así funcionan los ETFs.

Vamos a suponer que quieres invertir en uranio, por que viste que el precio del uranio está subiendo o leíste acerca de la energía nuclear, o yo que sé, pero no sabes absolutamente nada del uranio y no es algo que se pueda comprar en Wal-Mart. Así que buscas un ETF especializado en uranio, y encuentras el Global X Uranium (Ticker:URA), el cual es un ETF con diversas compañías productoras de uranio.

Y listo, ya tienes tu idea millonaria (invertir en uranio) y el vehículo para hacerlo ($URA ETF). Y así de simple pones tu orden de compra con tu broker. Y ahora veamos que sucede dentro del ETF:

Los ETFs son manejados por algoritmos, entonces al tu invertir en ellos lo que hacen es comprar acciones de las compañías en las que invierte el fondo.

¿Cómo sucede esto?

Pues simple, si inviertes 10,000 USD el algoritmo calcula cuantas acciones debe comprar de cada empresa. Esto lo hace basado en el porcentaje asignado por el creador del ETF. Ejemplo:

Top 5 holdings de URA:

# de Acciones a comprar = Monto a invertir * Porcentaje asignado / Precio

Ejemplo: (10,000 USD)(0.2438)/(11.92) = 204

¿Y entonces cual es el problema? Me permite invertir y me ahorra la fatiga de usar una calculadora o una hoja de Excel para diversificar mis inversiones.

Sí, en teoría es correcto. Pero lo que los ETFs no toman en cuenta son los fundamentales de la empresa. El P/E, P/BV, P/Sales. Ósea, en cuanto les cae el dinero, compran acciones basándose solo en el porcentaje asignado por el administrador. Por lo que podrías estar comprando acciones de empresas sobre-valuadas sin darte cuenta.

Supongamos, otra vez, que fue exactamente hace 1 año cuando tuviste la idea de invertir en uranio y por alguna laguna mental hasta hoy se te ocurrió revisar como va tu inversión. Te sorprenderías al saber que has tenido una pérdida de poco más del 20 por ciento. Es ahí para mí donde radica el problema de los ETFs. Sí compras en el momento adecuado puedes tener buenas ganancias, pero debes de tener alguna idea del ciclo del mercado.

No todos los ETFs son malos, por ejemplo yo soy un orgulloso dueño de algunos títulos de $GLD, ya que considero que el precio del oro subirá (en el largo plazo), pero si de algo les sirve mi opinión les recomiendo eviten los ETFs que replican índices como el $SPY, y el $NAFTRAC ya que los considero sobre-valuados.

Exchange Traded Fund, o traducido un Fondo de Inversión Cotizado (traducción realizada por nuestro gran amigo el políglota Ricardo Anaya) es básicamente un conjunto de acciones agrupadas de acuerdo a alguna carateristica designada por el creador del fondo. Se usa principalmente para invertir en algún tipo de activo mitigando el riesgo.

Por ejemplo, supongamos que quieres comprar manzanas, pero tu de manzanas no sabes nada ya que tu mamá era la que hacía el super. Llegas a la frutería y ves 'n' número de tipos de manzanas; roja, verde, washington, etc. Y dices pues, para no fallarle voy a comprar una de cada una, y regresas a tu casa con 10 tipos de manzanas diferentes. La probabilidad de que alguna de esas manzanas sea de tu agrado es muy alta, sin embargo si hubieras comprado 10 manzanas amarillas y al probar una te das cuenta que no te gusta, ya desperdiciaste 10 manzanas. Más o menos así funcionan los ETFs.

Vamos a suponer que quieres invertir en uranio, por que viste que el precio del uranio está subiendo o leíste acerca de la energía nuclear, o yo que sé, pero no sabes absolutamente nada del uranio y no es algo que se pueda comprar en Wal-Mart. Así que buscas un ETF especializado en uranio, y encuentras el Global X Uranium (Ticker:URA), el cual es un ETF con diversas compañías productoras de uranio.

Y listo, ya tienes tu idea millonaria (invertir en uranio) y el vehículo para hacerlo ($URA ETF). Y así de simple pones tu orden de compra con tu broker. Y ahora veamos que sucede dentro del ETF:

Los ETFs son manejados por algoritmos, entonces al tu invertir en ellos lo que hacen es comprar acciones de las compañías en las que invierte el fondo.

¿Cómo sucede esto?

Pues simple, si inviertes 10,000 USD el algoritmo calcula cuantas acciones debe comprar de cada empresa. Esto lo hace basado en el porcentaje asignado por el creador del ETF. Ejemplo:

Top 5 holdings de URA:

| Empresa | % | Precio | # | |||

|---|---|---|---|---|---|---|

| Cameco Corp | 24.38 | 11.92 | 204 | |||

| NexGen Energy Ltd | 12.63 | 2.71 | 466 | |||

| Uranium Participation Corp | 7.83 | 3.98 | 196 | |||

| CGN Power Co Ltd | 5.01 | 2.10 | 238 | |||

| Berkeley Energia Ltd | 4.87 | 50.62 | 9 | |||

# de Acciones a comprar = Monto a invertir * Porcentaje asignado / Precio

Ejemplo: (10,000 USD)(0.2438)/(11.92) = 204

¿Y entonces cual es el problema? Me permite invertir y me ahorra la fatiga de usar una calculadora o una hoja de Excel para diversificar mis inversiones.

Sí, en teoría es correcto. Pero lo que los ETFs no toman en cuenta son los fundamentales de la empresa. El P/E, P/BV, P/Sales. Ósea, en cuanto les cae el dinero, compran acciones basándose solo en el porcentaje asignado por el administrador. Por lo que podrías estar comprando acciones de empresas sobre-valuadas sin darte cuenta.

Supongamos, otra vez, que fue exactamente hace 1 año cuando tuviste la idea de invertir en uranio y por alguna laguna mental hasta hoy se te ocurrió revisar como va tu inversión. Te sorprenderías al saber que has tenido una pérdida de poco más del 20 por ciento. Es ahí para mí donde radica el problema de los ETFs. Sí compras en el momento adecuado puedes tener buenas ganancias, pero debes de tener alguna idea del ciclo del mercado.

No todos los ETFs son malos, por ejemplo yo soy un orgulloso dueño de algunos títulos de $GLD, ya que considero que el precio del oro subirá (en el largo plazo), pero si de algo les sirve mi opinión les recomiendo eviten los ETFs que replican índices como el $SPY, y el $NAFTRAC ya que los considero sobre-valuados.

miércoles, 28 de febrero de 2018

Deuda en Estados Unidos

De seguro todos ustedes piensan que escribo con la misma periodicidad con la que sale una luna llena, y probablemente tengan razón. No es un blog de noticias, ni tengo un calendario fijo. Si quieren estar al pendiente pueden suscribirse en el recuadro que está a la derecha (==>) solo deben ingresar su email. Ok, después del comercial quiero hablarles (escribir pues) de la deuda.

De acuerdo a un estudio, nada minucioso ni dedicado, elaborado por parte del staff de Finanzas con F Mayúscula, en México solo recurrimos a la deuda cuando tenemos una necesidad. Esta necesidad puede ser de vivienda, créditos de infonavit, de transporte, créditos automotrices o pagos chiquitos de una moto en Elektra, de salud, dónde puede que le pidas prestado al compadre o aceptes los créditos de nómina que te ofrece el banco o de plano apliques el tarjetazo.

Afortunadamente no estamos en el nivel de Estados Unidos donde, con tal de mantener un estilo de vida, acceden a endeudarse con esperanzas de un día ganar lo suficiente como para pagarla. Lamentablemente, al ser nuestro vecino del norte, líder mundial en consumo y potencia número uno, lo que sucede en Estados Unidos nos afecta mucho en México.

Y así como Kim Kardashian que todo mundo pensaría que le va bien económicamente (y en realidad no tiene ni una quinta parte de lo que tiene Jorge Vergara), Estados Unidos solo vive de apariencias.

Pues por que Estados Unidos reveló en su reporte anual, que no vale un cacahuate (así como Kim Kardashian) y que está metido en grandes problemas financieros.

De su reporte anual, dónde revelan su pérdida neta de 1.2 trillones de USD en el 2017. El gobierno recaudó 3.3 trillones de dólares y no le alcanzó para cubrir sus gastos. Al sumar la pérdida de este año con la pérdida de años anteriores es de 20.4 trillones. El año pasado era de 19.3.

Ósea, la suma de cada edificio, avión, tanque, barco, carro, etc. menos la suma de sus pasivos, entre ellos la deuda externa da un total de 20.4 trillones de dólares americanos.

Básicamente es como tu amigo que se cree mirrey, vive en un penthouse, el cual está rentando, trae un BMW del año, el cual aún no termina de pagar, y siempre paga el pomo en el antro con su tarjeta de crédito, en la cuál solo paga el mínimo. O como Kim Kardashian pues.

Y lo más impresionante es que este fue un buen año para la economía, no hubo guerras, crisis financieras ni nada por el estilo.

¿Que pasaría si Corea del Norte declara guerra a Trump por que no le gustó su desempeño en los juegos de invierno? ¿O sí China empieza una guerra de comercio con Trump? ¿O si se termina el TLCAN? ¿Se vendría una caída en los mercados? ¿Es inteligente tener dinero invertido en la bolsa?

De acuerdo a un estudio, nada minucioso ni dedicado, elaborado por parte del staff de Finanzas con F Mayúscula, en México solo recurrimos a la deuda cuando tenemos una necesidad. Esta necesidad puede ser de vivienda, créditos de infonavit, de transporte, créditos automotrices o pagos chiquitos de una moto en Elektra, de salud, dónde puede que le pidas prestado al compadre o aceptes los créditos de nómina que te ofrece el banco o de plano apliques el tarjetazo.

Afortunadamente no estamos en el nivel de Estados Unidos donde, con tal de mantener un estilo de vida, acceden a endeudarse con esperanzas de un día ganar lo suficiente como para pagarla. Lamentablemente, al ser nuestro vecino del norte, líder mundial en consumo y potencia número uno, lo que sucede en Estados Unidos nos afecta mucho en México.

Y así como Kim Kardashian que todo mundo pensaría que le va bien económicamente (y en realidad no tiene ni una quinta parte de lo que tiene Jorge Vergara), Estados Unidos solo vive de apariencias.

-¿Pero por que dices eso?

Pues por que Estados Unidos reveló en su reporte anual, que no vale un cacahuate (así como Kim Kardashian) y que está metido en grandes problemas financieros.

- No seas hablador, ¿de dónde sacaste esa información?

De su reporte anual, dónde revelan su pérdida neta de 1.2 trillones de USD en el 2017. El gobierno recaudó 3.3 trillones de dólares y no le alcanzó para cubrir sus gastos. Al sumar la pérdida de este año con la pérdida de años anteriores es de 20.4 trillones. El año pasado era de 19.3.

Ósea, la suma de cada edificio, avión, tanque, barco, carro, etc. menos la suma de sus pasivos, entre ellos la deuda externa da un total de 20.4 trillones de dólares americanos.

Básicamente es como tu amigo que se cree mirrey, vive en un penthouse, el cual está rentando, trae un BMW del año, el cual aún no termina de pagar, y siempre paga el pomo en el antro con su tarjeta de crédito, en la cuál solo paga el mínimo. O como Kim Kardashian pues.

Y lo más impresionante es que este fue un buen año para la economía, no hubo guerras, crisis financieras ni nada por el estilo.

¿Que pasaría si Corea del Norte declara guerra a Trump por que no le gustó su desempeño en los juegos de invierno? ¿O sí China empieza una guerra de comercio con Trump? ¿O si se termina el TLCAN? ¿Se vendría una caída en los mercados? ¿Es inteligente tener dinero invertido en la bolsa?

Etiquetas:

Deuda,

Estados Unidos,

Kim Kardashian

lunes, 12 de febrero de 2018

¿Qué esta pasando en los mercados?

Trataré de explicarlo de forma breve:

Durante los últimos años se han estado creando fondos de inversión con estrategias basadas en algoritmos, los cuales reaccionan de acuerdo a las condiciones del mercado. Muchos de estos algoritmos, creados por genios financieros, funcionan en base a la cifra de inflación salarial de EUT (Estados Unidos de Trump), y el último reporte fue de 2.9 por ciento.

2.9 por ciento es una de las cifras mas altas reportadas últimamente, por lo que los algoritmos predijeron una baja en la economía estadounidense. A esto se le suma el despido de Janet Yellen (llamenle como quieran pero fue un despido) de la Reserva Federal, lo que crea incertidumbre en el mercado y aparte las reformas de Trump.

Así que básicamente la ecuación queda así:

(2.9% de Aumento Salarial) + (Nuevo Liderazgo de la FED) + (Nuevas Políticas Fiscales de Trump) = Inflación

Inflación = Mala = Vender Activos

Esto desencadenó una serie de ventas de activos financieros que hicieron bajar al S&P500 y al Dow Jones de forma dramática.

La buena noticia es que si son seguidores de este blog no tenían inversiones ni el S&P500 ni en el DowJones así que teóricamente no tuvieron pérdidas. Jé.

Durante los últimos años se han estado creando fondos de inversión con estrategias basadas en algoritmos, los cuales reaccionan de acuerdo a las condiciones del mercado. Muchos de estos algoritmos, creados por genios financieros, funcionan en base a la cifra de inflación salarial de EUT (Estados Unidos de Trump), y el último reporte fue de 2.9 por ciento.

2.9 por ciento es una de las cifras mas altas reportadas últimamente, por lo que los algoritmos predijeron una baja en la economía estadounidense. A esto se le suma el despido de Janet Yellen (llamenle como quieran pero fue un despido) de la Reserva Federal, lo que crea incertidumbre en el mercado y aparte las reformas de Trump.

Así que básicamente la ecuación queda así:

(2.9% de Aumento Salarial) + (Nuevo Liderazgo de la FED) + (Nuevas Políticas Fiscales de Trump) = Inflación

Inflación = Mala = Vender Activos

Esto desencadenó una serie de ventas de activos financieros que hicieron bajar al S&P500 y al Dow Jones de forma dramática.

La buena noticia es que si son seguidores de este blog no tenían inversiones ni el S&P500 ni en el DowJones así que teóricamente no tuvieron pérdidas. Jé.

jueves, 25 de enero de 2018

Netflix - NFLX

Hoy voy a escribir acerca de Netflix. Asumo que han escuchado el dicho "invierte en lo que conoces", y se podría decir que soy un experto en Netflix, ya que casi religiosamente después de trabajar, me dedico a la intensa labor de ver alguna serie en Netflix. Así que, en teoría, estoy plenamente calificado para invertir en Netflix.

Pero siendo completamente honesto, a pesar de que en lo que va del año (25 días) ha aumentado su valor un 39 por ciento, no invertiría en Netflix.

Netflix domina el mercado, adquiere contenido nuevo regularmente y tiene un precio de membresía aceptable. Pero aún así sus valuaciones son astronómicas: Un P/E de 214, P/BV de 31, P/Sales de 9.67.

Su razón de deuda-capital es de 1.81. Ósea deben un dólar ochenta centavos por cada dólar que tienen de capital. Su deuda total a largo plazo es de 6,499 millones de USD al 31/12/17. Esto es sumamente peligroso, muestro un ejemplo simple:

Las ganancias de Netflix antes de impuestos son de 485 millones de USD, sin considerar intereses, a este ritmo le tomaría 13 años pagar su deuda completamente. 13 años es demasiado tiempo, es lo que le toma a un niño para entrar a segundo de secundaria, y la deuda de Netflix fue adquirida en un escenario donde las tasas de interés en Estados Unidos son bajísimas. Desconozco los términos en los que se negoció esa deuda, pero si es interés variable un aumento en las tasas de interés (cosa que muy seguramente ocurrirá dentro de los próximos 13 años) incrementaría los pagos de deuda considerablemente.

Pero bueno, tal parece que el mercado no le está apostando al caballo más barato, sino al más "rápido".

Pero siendo completamente honesto, a pesar de que en lo que va del año (25 días) ha aumentado su valor un 39 por ciento, no invertiría en Netflix.

-¿Pero como es posible que una empresa que casi ha duplicado su valor en un año no te parezca una buena opción de inversión?

Básicamente es eso, ha aumentado mucho su valor. El modelo de negocios es genial, aproximadamente tiene 123 millones de subscriptores (mas o menos la población de México y 30 veces la población de Irlanda) y en general, es un producto que uso y disfruto mucho. Pero hace tiempo escribí acerca de como invertir y ganar dinero y es una regla muy simple:"Compra caballos baratos, que después puedas vender caros" (Post completo aquí).Tal vez en este momento Netflix sea un caballo caro que puedes vender más caro, pero el riesgo de que, en vez de aumentar de precio éste disminuya, es muy alto.

Netflix domina el mercado, adquiere contenido nuevo regularmente y tiene un precio de membresía aceptable. Pero aún así sus valuaciones son astronómicas: Un P/E de 214, P/BV de 31, P/Sales de 9.67.

-Pero sus ingresos crecen más de un 35 por ciento año con año.

Sí, pero sus margenes de ganancia son muy pequeños, en el 2017 su utilidad neta fue del 4.7 por ciento. Y si lo comparamos con otras empresas tecnológicas, como Amazon, su utilidad no es tan mala. Pero hay que tomar en cuenta 2 cosas: 1) Amazon y la mayoría de las empresas tecnológicas están sobrevaloradas y 2) Netflix tiene una deuda impresionante.Su razón de deuda-capital es de 1.81. Ósea deben un dólar ochenta centavos por cada dólar que tienen de capital. Su deuda total a largo plazo es de 6,499 millones de USD al 31/12/17. Esto es sumamente peligroso, muestro un ejemplo simple:

Las ganancias de Netflix antes de impuestos son de 485 millones de USD, sin considerar intereses, a este ritmo le tomaría 13 años pagar su deuda completamente. 13 años es demasiado tiempo, es lo que le toma a un niño para entrar a segundo de secundaria, y la deuda de Netflix fue adquirida en un escenario donde las tasas de interés en Estados Unidos son bajísimas. Desconozco los términos en los que se negoció esa deuda, pero si es interés variable un aumento en las tasas de interés (cosa que muy seguramente ocurrirá dentro de los próximos 13 años) incrementaría los pagos de deuda considerablemente.

Pero bueno, tal parece que el mercado no le está apostando al caballo más barato, sino al más "rápido".

viernes, 12 de enero de 2018

Posibles escenarios para el 2018

Sé que la mayoría de "especialistas" hacen sus predicciones para el próximo año a finales de diciembre. Pero bueno, yo estuve ocupado festejando, comiendo y bebiendo con mi familia. Así que ahí voy:

Diversas personalidades del mundo financiero han expresado su preocupación de que ocurra una corrección en el mercado, los pronósticos van de una caída del 10 al 40 por ciento en el mercado accionario.

El bajón del precio del Bitcoin se debe a su gran popularidad. Mucha gente no sabe que es una criptomoneda, pero si sabe que es un Bitcoin, ¿curioso no? El ser tan mainstream es lo que lo hace volátil, ya que es lo que compra (y vende) el público general, en su mayoría millenials. Y dado que estamos a mediadios de enero, y asumo que todos estamos familiarizados con el término; la cuesta de enero, los tenedores de Bitcoins están vendiendo para cubrir las deudas que les dejaron las fiestas decembrinas.

-¿Y a que vas con todo esto?

-Una vez que pase la cuesta de enero, el Bitcoin recuperará su valor de meses previos (16,000 USD aprox.) y seguirá subiendo durante parte del 2018 probablemente llegando a los 20,000 USD.

Y de aquí veo 2 posibilidades, si ocurre una caída en el mercado accionario ese dinero tiene que buscar un refugio, el cuál a través de la historia ha sido el oro, sin embargo en las crisis anteriores no existían las criptomonedas. Así que veo una probabilidad de que el público se refugie en criptomonedas, ya que es más fácil comprar Bitcoins a comprar oro, y esto elevaría su precio de manera sustancial. O, la otra posibilidad es que el público vea las criptomonedas como activos de mucho riesgo y decida vender todo y guardar el efectivo bajo el colchón o comprar oro.

Explosión de burbujas

En su libro "The everything Bubble", Graham Summers nos muestra como la Reserva Federal Estadounidense ha creado una burbuja enorme con sus políticas macro-económicas y rescates financieros. Y, hay varios riesgos que pueden hacer explotar esa burbuja, entre ellos el ascenso de China como primer economía mundial, una guerra con Norcorea, una guerra con Irán por el tratado de armas nucleares, inflación en EUA, la salida de EUA del NAFTA, y las consecuencias del Brexit.Diversas personalidades del mundo financiero han expresado su preocupación de que ocurra una corrección en el mercado, los pronósticos van de una caída del 10 al 40 por ciento en el mercado accionario.

Criptomonedas.

Han probado ser un activo muy volátil, lo cuál deja ver que está siendo usado principalmente por especuladores. Al momento de escribir esto, el Bitcoin en Coinbase está en 13,496.18 (por cierto si quieren 10 USD gratis en Coinbase den click aquí) un incremento anual del 1,582 por ciento, pero un retroceso del 18.59 por ciento mensual. Sin embargo otras criptomonedas siguen subiendo de valor a paso constante, por ejemplo el Ethereum aumentó 76 por ciento en el último mes.El bajón del precio del Bitcoin se debe a su gran popularidad. Mucha gente no sabe que es una criptomoneda, pero si sabe que es un Bitcoin, ¿curioso no? El ser tan mainstream es lo que lo hace volátil, ya que es lo que compra (y vende) el público general, en su mayoría millenials. Y dado que estamos a mediadios de enero, y asumo que todos estamos familiarizados con el término; la cuesta de enero, los tenedores de Bitcoins están vendiendo para cubrir las deudas que les dejaron las fiestas decembrinas.

-¿Y a que vas con todo esto?

-Una vez que pase la cuesta de enero, el Bitcoin recuperará su valor de meses previos (16,000 USD aprox.) y seguirá subiendo durante parte del 2018 probablemente llegando a los 20,000 USD.

Y de aquí veo 2 posibilidades, si ocurre una caída en el mercado accionario ese dinero tiene que buscar un refugio, el cuál a través de la historia ha sido el oro, sin embargo en las crisis anteriores no existían las criptomonedas. Así que veo una probabilidad de que el público se refugie en criptomonedas, ya que es más fácil comprar Bitcoins a comprar oro, y esto elevaría su precio de manera sustancial. O, la otra posibilidad es que el público vea las criptomonedas como activos de mucho riesgo y decida vender todo y guardar el efectivo bajo el colchón o comprar oro.

Commodities

En general, los commodities subirán, desde el maíz y el azúcar hasta la plata y el oro. Su precio ha sido castigado pero todo lo que baja tiene que subir.

USD

El dólar americano ha estado muy volátil, no por su valor fundamental, si no por todas las noticias del NAFTA y la extensa serie de tweets de Trump acerca de todo lo que piensa mientras está en el baño.

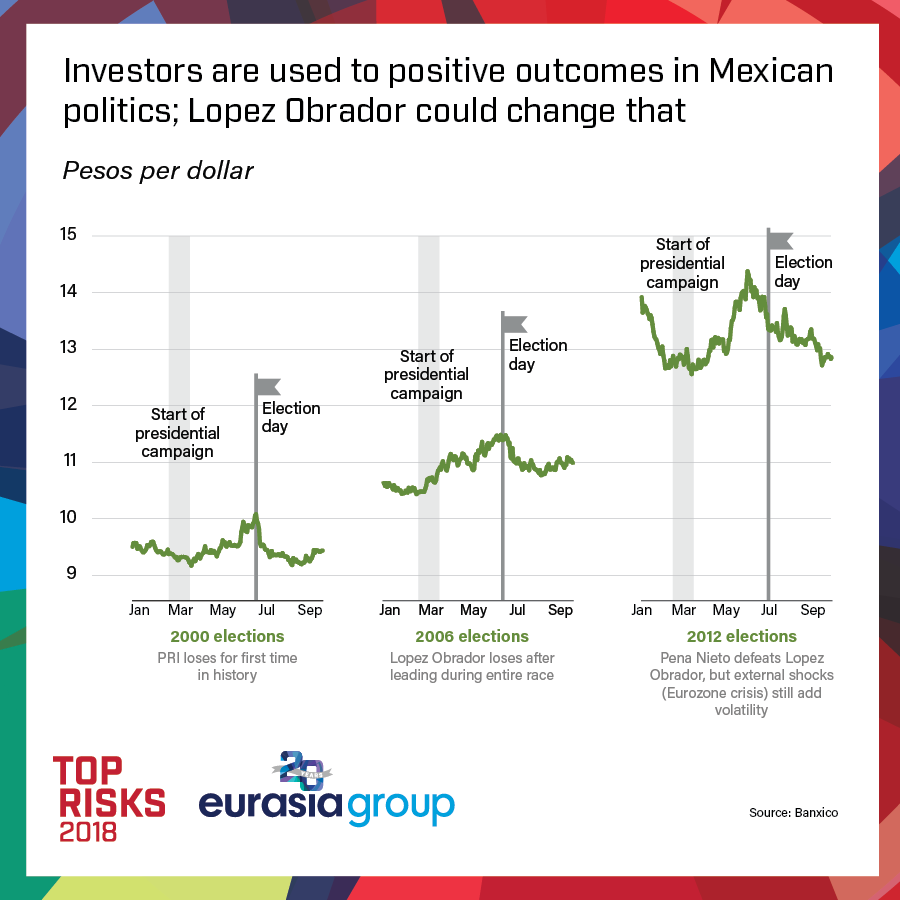

Para predecir el precio del dólar habría que hacer una serie inimaginable de supuestos, ya que aquí influye el precio del petróleo, ya que el petróleo cotiza en dólares, el panorama geopolítico a nivel mundial y a nivel nacional. Un dato curioso que leí en Eurasia es que históricamente el dólar baja cada que ya saben quien (AMLO) pierde las elecciones:

Esto es por que es visto como un peligro por la comunidad internacional de inversionistas, debido a sus políticas socio-comunistas. Así que si quieren irse de compras a McAllen no voten para AMLO para que el dólar baje. No se crean, voten por quien quieran solo recuerden que todas sus acciones tienen consecuencias.

Recomendaciones

- Protejan sus inversiones, tan solo poniendo un 5 por ciento de su portafolio en oro los puede salvar en caso de una crisis financiera.

- No vean el desempeño anterior como predicción del futuro. Hay un límite de liquidez en el mundo, un activo no puede subir por siempre.

- Tengan un plan de salida, ¿tienen sus stop-loss configurados? ¿Saben como y dónde vender sus criptomonedas?

- ¿Tuviste un gran 2017? ¿Hiciste una pequeña fortuna? Procrastina un poco, relájate, vete de viaje. Nuestro cerebro muchas veces juega con nosotros, y nos hace pensar que si ya ganamos una vez, podemos seguir ganando y esto nos hace seguir tomando riesgos que nos pueden llevar a perderlo todo. Así que enfría un poco tu mente para tomar mejores decisiones.

Suscribirse a:

Comentarios (Atom)